Ualabee

Sobre nosotros

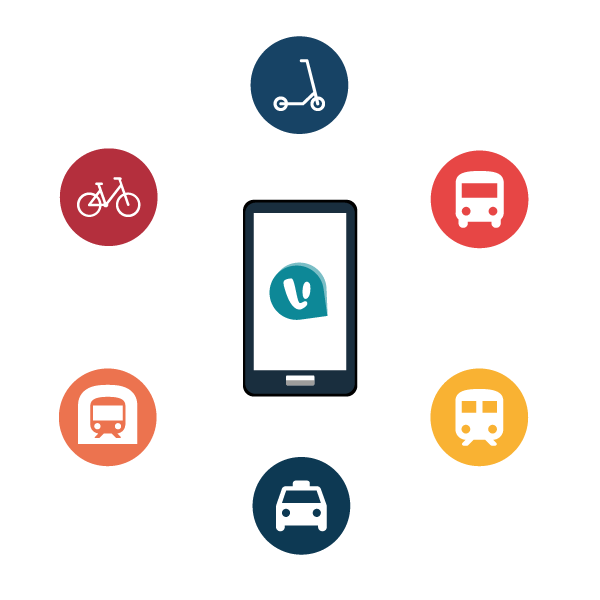

Ualabee es una empresa que integra múltiples servicios de movilidad en una única plataforma, con el propósito de conectar de manera eficiente personas con destinos para resolver los grandes desafíos de la movilidad urbana y disminuir el impacto del tráfico en el planeta.

Con presencia en más de 30 ciudades de 7 países de Latinoamérica, Ualabee hoy es el mayor proveedor de servicios de tecnología y analítica de movilidad en la región, con soluciones a medida para personas, empresas y ciudades.

Movilidad inteligente

Nuestros algoritmos ofrecen la mejor opción de desplazamiento de un punto a otro de la ciudad, teniendo en cuenta distancias, tiempos, costos e imprevistos.

Movilidad sustentable

Buscamos mejorar nuestros hábitos, la eficiencia de la red de tránsito, disminuir la contaminación ambiental y mejorar la calidad de vida de las personas.

"La movilidad entendida como un servicio es un actor fundamental en el proceso de transformación que están viviendo las ciudades y la industria del transporte"

Joaquín Di Mario, CEO

Calidad de datos

Mapeamos

Nuestra tecnología permite digitalizar los datos informales de transporte, estructurando los mismos bajo estándares internacionales.

Mantenemos

Nuestra comunidad de usuarios colabora activamente reportando situaciones antes, durante y después de sus viajes, manteniendo actualizada la información.

Entregamos

Disponemos la información en formatos GTFS y GTFS Real Time para que distintas organizaciones puedan desarrollar soluciones de movilidad en la ciudad.

Descubre nuestros productos

Casos de éxito

Google Maps

Un claro ejemplo de vinculación público-privada que permitió en tiempo record conectar los datos estáticos y real-time de una una ciudad entera a Google Maps.

Covid y Transporte

Se comparó la oferta de las empresas de transporte en función de la demanda de los usuarios de Ualabee tras los cambios de hábitos en la movilidad tras el Covid-19.

Inseguridad en paradas

Una muestra del trabajo realizado en luminarias y poda de árboles para brindar mayor seguridad a las personas, gracias a los datos reportados por los usuario Ualabee.

Huella de Carbono

Ualabee impactando en los Objetivos de Desarrollo Sostenible 2030: 32.000 toneladas de CO2 fueron ahorradas por nuestros usuarios en el 2021.

MOBILITY TRENDS 2030

Estamos viviendo el mayor cambio de paradigma en la industria de la movilidad de los últimos 100 años.

Electrificación, conducción autónoma, automotrices transformándose en compañías de servicios y el concepto de Mobility as a Service creciendo para dar solución a una movilidad cada vez más centrada en las personas, que modifica y crea nuevos modelos de negocios.